本文

固定資産税の評価などの概要

固定資産の価格

固定資産の価格は、総務大臣が定めた固定資産評価基準に基づいて行われ、市町村長がその価格を決定し、この価格をもとに課税標準額を算定します。このようにして決定された価格や課税標準額は、固定資産課税台帳に登録され、納税義務者の縦覧に供されます。

| 土地 家屋 |

固定資産税の土地・家屋については、原則として3年ごとに評価額を見直します。 このことを評価替えといい、評価替えにあたる年度のことを基準年度といいます。 令和6年度はこの基準年度にあたり、すべての土地・家屋について新しい価格が決定されました。この決定された価格は、原則として令和7年度および令和8年度は据え置かれます。 ただし、土地については令和7年度および令和8年度において地価下落がある場合には、簡易な方法により価格の修正を行うことができる特例措置が講じられています。 また、新築や増改築などをした家屋および地目の変換、分筆、合筆などのあった土地については、翌年度に新しい価格が決定されます。 |

|---|---|

| 償却資産 | 毎年、申告に基づいて新しく価格を決定します。 |

評価の方法

土地の評価

固定資産評価基準によって、地目別に定められた評価方法により評価します。

| 地目 | 土地登記簿上の地目にかかわりなく、その年の1月1日の現況の地目によります。 |

|---|---|

| 地積 | 原則として土地登記簿に登記されている地積によります。 |

| 価格 | 固定資産評価基準によって、売買実例価額をもとに不正常要素を除いて算定した正常売買価格を基礎として求めます。なお、宅地については、地価公示価格などの7割を目途として求めています。 |

家屋の評価

固定資産評価基準によって、再建築価格を基礎に評価します。

新築家屋の評価

評価額=再建築価格×経年減点補正率

- 再建築価格・・・評価の対象となった家屋とまったく同一のものを、評価の時点において、新築するものとした場合に必要とされる建築費です。

- 経年減点補正率・・・家屋の建築後の年数の経過によって通常生ずる損耗による減価を基礎として定められたものです。

新築家屋以外の家屋(在来分家屋)の評価

評価額は、上記の新築家屋の評価と同様の算式により求めますが、再建築価格は、建設物価の変動分を考慮します(なお、増改築または損壊などの事情のある家屋については、これらによる価額を増減額します)。

償却資産の評価

固定資産評価基準によって、取得価額を基礎として、取得後の経過年数に応ずる価値の減少(減価)を考慮して評価します。

| 前年中に取得された償却資産 | 評価額=取得価額×(1-減価率/2) |

|---|---|

| 前年前に取得された償却資産 | 評価額=前年度の評価額×(1-減価率)・・・(a) |

| ただし、(a)により求めた額が(取得価額×5/100)よりも小さい場合は、(取得価額×5/100)により求めた額を評価額とします。 |

- 取得価額・・・原則として、国税の取り扱いと同様です。

- 減価率・・・・・原則として、耐用年数表(財務省令)に掲げられている耐用年数に応じて、減価率が定められています。

※固定資産税における償却資産の減価償却の方法は、原則として定率法(旧定率法)です。

課税標準額

原則として、固定資産課税台帳に登録された価格が課税標準額となります。

なお、住宅用地のように課税標準の特例措置が適用されている場合や、土地について負担調整措置などが適用される場合には、その課税標準額はそれらの措置が適用された後の額であり、登録された価格よりも低く算定されます。

免税点

同一市内で同一人が所有する、それぞれの固定資産の課税標準額の合計が、次に掲げる額未満の場合には、固定資産税は課税されません。

- 土地・・・・・・・・30万円

- 家屋・・・・・・・・20万円

- 償却資産・・・150万円

新築住宅の軽減

新築された専用住宅や併用住宅(併用住宅については、居住部分の割合が2分の1以上のものに限られます)で、次の床面積と価格の要件を満たす場合は、新たに課税される年度から3年度分(3階建て以上の中高層耐火新築住宅は5年度分)に限り、120平方メートルまでの居住部分に相当する固定資産税額の2分の1が軽減されます。

- 床面積要件(併用住宅にあっては居住部分の床面積)・・・50平方メートル(一戸建以外の貸家住宅にあっては40平方メートル)以上280平方メートル以下

住宅耐震改修に伴う固定資産税の軽減

昭和57年1月1日以前から所在する住宅で次の期間に政令で定める50万円超の耐震改修工事を施した場合、翌年度の固定資産税を2分の1減額します。(住宅1戸あたり120平方メートル分までを限度)

| 耐震改修工事が完了した日 | 令和8年3月31日まで |

|---|---|

| 固定資産税の減額期間 |

1年度分 ※要安全確認沿道建築物の場合は2年度分 |

※完了後3カ月以内の申告が必要(政令に基づく耐震基準を満たしている証明書の添付が必要)

住宅のバリアフリー改修に伴う固定資産税の軽減

新築された日から10年以上経過した住宅(※1)(賃貸部分は除く)で、令和8年3月31日までの間にバリアフリー改修が行われた住宅について、次の要件を全て満たした場合、翌年度の固定資産税を3分の1減額します。(住宅1戸あたり100平方メートル分までを限度)

- 居住の割合が当該家屋の2分の1以上あること

- 改修後の住宅の床面積が50平方メートル以上280平方メートル以下であること

- 65歳以上の者・要介護認定を受けている者・障がい者のいずれかが住んでいる既存の住宅(賃貸住宅を除く)

- 廊下の拡幅・階段の勾配の緩和・浴室の改良・便所の改良・手すりの取り付け・床の段差の解消などの工事で、国・地方公共団体から交付された補助金などを差し引いた自己負担額が50万円超のもの(※2)

- 新築家屋の軽減、耐震改修の軽減など、他の軽減措置を受けていない住宅

(※1)平成28年3月31日までに改修された住宅については平成19年1月1日以前から所在する住宅であること

(※2)平成28年3月31日までに改修された住宅については廊下の拡幅・階段の勾配の緩和・浴室の改良・便所の改良・手すりの取り付け・床の段差の解消などの工事で、地方公共団体からの交付された補助金などを差し引いた自己負担額が50万円超のもの

※完了後3ケ月以内の申告が必要(工事明細書や写真などの関係書類などの添付が必要)

住宅の省エネ改修に伴う固定資産税の軽減

平成26年4月1日以前から所在する住宅(賃貸部分は除く)で、令和8年3月31日までの間に政令で定める一定の省エネ改修が行われた住宅について、次の要件を全て満たした場合、翌年度の固定資産税を3分の1減額します。(住宅1戸あたり120平方メートル分までを限度)

- 居住の割合が当該家屋の2分の1以上あること

- 改修後の住宅の床面積が50平方メートル以上280平方メートル以下であること

- 省エネ改修工事を行うこと

⑴窓の改修工事

⑵窓の改修工事と併せて施工した床、天井、壁の断熱改修工事

⑶太陽光発電装置、高効率空調機、高効率給油機若しくは太陽熱利用システムの設置に係る工事

国・地方公共団体から交付された補助金などを差し引いた自己負担額が60万円超のもの(※平成28年3月31日までに改修された住宅については補助金などを差し引く必要はなし)

ただし、⑶を含む工事の場合は、⑴⑵の工事費の合計金額が50万円を超えている必要があります。

- 新築家屋の軽減、耐震改修の軽減など、他の軽減措置を受けていない住宅(バリアフリー改修の軽減を除く)

※完了後3ケ月以内の申告が必要(政令に基づく省エネ基準を満たしている証明書の添付が必要)

認定長期優良住宅に係る固定資産税の軽減

令和8年3月31日までの間に新築された専用住宅や併用住宅(併用住宅については、居住部分の割合が2分の1以上のものに限られます。)で、次の要件を満たす場合は、新たに課税される年度から5年度分(3階建て以上の中高層耐火新築住宅は7年度分)に限り、120平方メートルまでの居住部分に相当する固定資産税額の1/2が軽減されます。

- 長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅であること

- 居住部分の床面積が50平方メートル(一戸建て以外の貸家住宅にあっては40平方メートル)以上280平方メートル以下であること

※新たに固定資産税が課税される初めての年の1月31日までに申告が必要(長期優良住宅の認定通知書などの写しの添付が必要)

土砂災害特別警戒区域に指定された土地の固定資産評価

土砂災害特別警戒区域(レッドゾーン)に指定された土地(宅地および宅地の評価に準じた評価をしている土地など)では、特定の開発行為や建築物の構造に対して制限を受けることから、その影響を考慮し、固定資産税を算出する基礎となる固定資産税の評価額に対して減価補正を適用しています。

| 減価の対象となる土地 |

土砂災害特別警戒区域(レッドゾーン)に指定された土地のうち

|

|---|---|

| 減価率 | 土地の一部でも指定を受けている場合、その土地全体に一律0.7の減価補正率を適用 |

住宅用地に対する課税標準の特例

住宅用地とは、現に住宅の敷地となっている土地をいいます。

住宅用地については、その税負担を特に軽減する必要から固定資産税および都市計画税の課税標準の特例措置が設けられています。

- 住宅用地の範囲・・・特例の対象となる住宅用地の面積は家屋の延べ床面積の10倍を限度として、下表のとおり家屋の区分ごとの居住割合に応じて定められた住宅用地の率を乗じて求められます。

| 家屋 | 居住部分の割合 | 住宅用地の率 | |

|---|---|---|---|

| ア | 専用住宅 | 全部 | 1.0 |

| イ | ウ以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | ||

| ウ | 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | ||

| 4分の3以上 | 1.0 |

- 専用住宅・・・専ら人の居住用に供されている家屋

- 併用住宅・・・一部を人の居住用に供する家屋

| 区分 | 課税標準額の特例 | 内容 | |

|---|---|---|---|

| 住宅用地 | 小規模住宅用地 | 6分の1 | 住宅用地のうち200平方メートル以下の敷地部分 |

| その他の住宅用地 | 3分の1 | 住宅用地のうち200平方メートルを超える敷地部分 | |

| 商業地などの宅地 | - | 店舗、事務所、工場、駐車場の各用地や空き地など | |

- 商業地などの宅地・・・住宅用地以外の宅地や農地以外の土地のうち、評価がその土地と状況が類似している宅地の評価額に比準して決定される土地

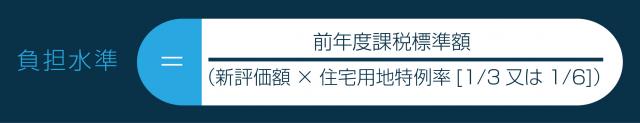

宅地の税負担の調整措置

平成8年度までの宅地の税負担は、大部分の土地の評価額の上昇割合に応じてなだらかに上昇する負担調整措置などがおこなわれてきましたが、平成9年度の評価替えに伴い、課税の公平の観点から、地域や土地によりばらつきのある負担水準(評価額に対する前年度課税標準額の割合)を均衡化させることを重視した税負担の調整措置が講じられ、宅地について負担水準の高い土地は税負担を引き下げまたは据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって、負担水準のばらつきの幅を狭めていく仕組みが導入されました。

税負担が下がる場合

| 区分 | 負担水準 | 課税標準額 |

|---|---|---|

| 商業地などの宅地 | 0.7を超える | 新評価額×0.7 |

| 住宅用地 | 1.0を超える | 負担水準を1.0とした額 |

税負担が据置になる場合

| 区分 | 負担水準 | 課税標準額 |

|---|---|---|

| 商業地などの宅地 | 0.6以上0.7以下 | 前年度の課税標準額 |

税負担が上昇する場合

| 区分 | 負担水準 | 課税標準額 |

|---|---|---|

| 商業地などの宅地 | 0.6未満 | 前年度課税標準額に、当該年度の評価額の2.5%を加えた額 |

| (ただし、評価額の60%を上回る場合は60%相当額、評価額の20%を下回る場合は20%相当額) | ||

| 住宅用地 | 1.0未満 | 前年度課税標準額に、当該年度の評価額に住宅用地特例率(1/6または1/3)を乗じて得た額の5%を加えた額 |

| (ただし、評価額に住宅用地特例率を乗じて得た額の100%を上回る場合は100%相当額、20%を下回る場合は20%相当額) |

農地について

| 区分 | 税目 | 当年度の課税標準額 |

|---|---|---|

| 一般農地(生産緑地含む) | 固定資産税 | 評価額=課税標準額 |

| 都市計画税 |

| 区分 | 税目 | 当該年度の課税標準額 |

|---|---|---|

| 特定市街化区域農地 | 固定資産税 | 評価額×1/3(本来の課税標準額)…A |

| ただし、この額と比べて前年度課税標準額が低い場合には、課税標準額は次のとおりとなります。 前年度課税標準額がAの100%未満の場合は、前年度の課税標準額+A×5% ※ただし、算定した額が今年度価格の100%を上回る場合は100%相当額、20%を下回る場合は20%相当額が今年度の課税標準額となります。 |

※また、新たに特定市街化区域農地となり、課税の適正化措置の対象となったものについては上記のAに変わって、課税標準額は次により算定します。

| 年度 | 初年度目 | 2年度目 | 3年度目 | 4年度目 |

|---|---|---|---|---|

| 率 | 0.2 | 0.4 | 0.6 | 0.8 |